今回は、消費税のおさらいから、インボイス制度と、この6年経緯措置を受けるための要件までを解説します。

読んでいただきたい方

・消費税課税事業者

・免税事業者から課税事業者になろうか検討中の方

・免税事業者など、あらゆる方

インボイス制度に対応するなら【マネーフォワード クラウド請求書】

消費税についておさらい

通常、消費税については、売上時に売上金に含まれている「預かった消費税」から、経費等で支払ったときに含まれる「支払った消費税」を差し引き、余った消費税を国に納付するというルールがあります。

預かった消費税 - 支払った消費税 = 納付すべき消費税

※支払った消費税が、預かった消費税より多かった場合は、支払いすぎた消費税を還付してもらいます。これは、消費税の納付申告書の計算において、消費税を支払いすぎていたら、その分は還付してもらえます。所得税の確定申告で還付を受けられる仕組みと同様です。

この計算手続きは、非常に非常に手間がかかります。

そのため、一定の条件に該当する事業者については、消費税が免税となっていました。

一定の条件に該当する事業者↓

ざっくりお伝えすると、免税事業者は、

2年前の事業年度の年間売上高が1000万円以下である場合です。

または、前年の上半期(6カ月)の売上高が1000万円以下である場合です。

※その売上高に含まれる取引には、消費という性質にそぐわないものや、社会通念上消費税の課税対象外としたほうがよいものがあります。それらは、除いて計算します。課税取引かどうかの判定が必要な為、厳密には国税にお問い合わせください。

免税事業者である場合、売上に含まれている消費税については、国に納める必要がありませんでした。

この国に納める必要のない消費税を「益税」と言います。

益税は、その事業者にとって、丸々収入になっているのです。

その益税は、国にとっては面白くないのです。

消費税の税収が、その分入ってこないからです。

そこで、国は動き出しました。

益税を徐々に撤廃していこうと。

そもそもインボイス制度とは

消費税は、「受け取った消費税」から「支払った消費税」を差し引いて計算し、差額を国に納付します。

「支払った消費税(仕入税額)」と扱うためには、帳簿と請求書の保存が必要です。

インボイス制度とは、簡単にいうと書類やデータのことで、具体的には、現行の請求書等に、インボイスの「登録番号」の記載が追加されたものです。

今までの領収証や請求書等に、インボイスの登録番号が記載されたものです。

そのインボイスの登録番号がない請求書等を受け取った場合は、仕入税額控除を受けるための要件を満たさなくなります。

すると支払った消費税は、その経費等を支払った側にとっては、消費税の計算上、まるまる支払っていないとなり、その分は自腹で負担しないといけません。(所得税や法人税とは別の話になります)

そうなると現在、課税事業者の立場からすると、仕事を発注するのに、免税事業者との取引を敬遠したくなります。なぜなら、その免税事業者へ支払った消費税分は、課税事業者が消費税の納付の際、支払った消費税として引くことができないからです。

課税事業者は、免税事業者よりも、同じ課税事業者と取引をしたいと考えるのが自然です。

とはいっても、急にインボイス制度を適用するには、益税を受けとっている免税事業者にとってはかなり負担が大きくなります。(益税を受け取っているという自覚がない場合がほとんどかもしれません)

そのため、急には難しいから、現状最大6年間という経過措置を設けて、徐々にインボイス登録番号を取得させ、免税事業者から課税事業者にしていきたいという国の思惑がみられます。

ただし、免税事業者のままでよい業種もありますのでご注意下さい。

B to Cというビジネスです。美容院ですとか八百屋さんですとか、一般消費者を相手にしているビジネスですね。しかしどのような消費者がいるかはわかりません。その消費者が受領した領収証を経費にしている場合などは、インボイス登録番号のない領収書を発行する店舗での利用を避けていくことが考えられます。

このような免税事業者にとっては、課税事業者に移るかどうかの判断は極めて難しいかもしれません。

インボイス登録番号を取得するため、免税事業者から課税事業者にうつる場合は、以下の書類を提出する必要があります。この書類(適格請求書発行事業者の登録申請書)を提出することにより、別途消費税課税事業者選択届出書の提出は不要です。

[手続名]適格請求書発行事業者の登録申請手続(国内事業者用)

6年経過措置とは

課税事業者が免税事業者と取引する場合です。

課税事業者が、免税事業者から商品やサービスを受ける場合、

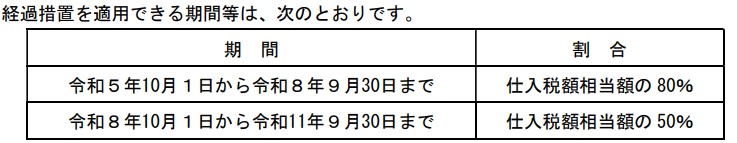

2023年10月1日~2026年9月30日までの3年間は、インボイス登録番号のない請求書等を受け取ったとしても、その支払い額に対する消費税額の80%分を仕入税額控除分とみなすことができます。

さらに、

2026年10月1日~2029年9月30日までの3年間は、同様に50%分を仕入税額控除分とみなすことができます。

※実際の計算方法については、いまだ明らかにされていません。税理士はもとより、国税庁や税務署に聞いてもわかりません。(2023年3月28日現在)

徐々に開示されていくことでしょう。

ただし、従来と同じですが、支払った側はその支払った証明としての請求書の保存と帳簿をつける必要があります。若干ですが、追加項目がありますのでご注意ください。

念のため、帳簿と請求書に備えるべき情報は何かを整理します。

帳簿

① 課税仕入れの相手方の氏名又は名称 (←支払った相手先名称のこと)

② 課税仕入れを行った年月日

③ 課税仕入れに係る資産又は役務の内容及び経過措置の適用を受ける課税仕入れである旨(※)(←今回追加)

④ 課税仕入れに係る支払対価の額(←相手先に支払った金額)

※③の「経過措置の適用を受ける課税仕入れである旨」の記載については、個々の取引ごとに

「80%控除対象」、「免税事業者からの仕入れ」などと記載する方法のほか、

例えば、

本経過措置の適用対象となる取引に、

「※」や「☆」といった記号・番号等を表示し、

かつ、

これらの記号・番号等が「経過措置の適用を受ける課税仕入れである旨」を別途「※(☆)は80%控除対象」などと表示する方法も認められます。

今回追加されるものについては、後者を適用すると事務負担が楽になるでしょう。

該当の帳簿部分に「☆」等をつけて、別途どこかに一つだけ「☆は80%控除対象」などと書いておく方法です。

請求書

① 書類の作成者の氏名又は名称(←支払った相手先名称のこと)

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容

④ 税率ごとに合計した課税資産の譲渡等の税込価額(←10%か8%ごと)

⑤ 書類の交付を受ける当該事業者の氏名又は名称

6年経過措置の適用を受けるためには、以上の事項が記載された帳簿「及び」請求書等の保

存が要件です。「及び」なので帳簿と請求書等の2つを備えなければいけません。

当然ですが、免税事業者からの請求書なので、インボイス登録番号の記載は無しです。

請求書はファイル形式で送られてきたものであれば、フォルダを作成してその中に保存しておきます。

消費税のインボイス制度についての6年経過措置を受ける要件とは?まとめ

以上、消費税のおさらいから、インボイス制度と、この6年経緯措置を受けるための要件までを解説しました。

正直、対応するには手間が多く、出費が増えますね。汗

日本の税法は、消費税法に関わらず、どんどん複雑になっています。

本来であれば、消費税を導入したときから対象者全員が課税することにしていれば、このような大きな話にはなっていなかったとは思います。しかし現実問題、今回のようなインボイス導入の6年経過措置もあるぐらいですから、消費税導入当時も反発がかなりあり、ようやく今年になり大規模税制改正となったのだろうと思います。コロナによる国の莫大な助成金や補助金などもあり、国民の理解も得られやすいタイミングと考えたのでしょうか。

まずは、自分でインボイスに対応するなら↓マネーフォワードクラウドがおススメです。

インボイス制度に対応するなら【マネーフォワード クラウド請求書】

自力で解決するのが難しい場合は、↓税理士ドットコムで完全無料相談を受けてみましょう。