2023年10月からの消費税のインボイス制度実施で、フリーランス等の免税事業者は落ち着かない思いをしていることでしょう。

このたび、2023年(令和5年)3月28日に「消費税インボイス制度の負担軽減策」が国会にて可決・成立しました。

今回は簡単に、その負担軽減策である2割特例をお伝えします。

影響ある人

2年前の課税売上高が1000万円以下の免税事業者(個人・個人事業主・法人)

どう変わる?

2割特例とは/小規模事業者に係る税額控除に関する経過措置

2割特例とは、消費税の簡易的な納付方法です。

2023年中に免税事業者から課税事業者に変わった場合、

その売上にかかる消費税の納付額は、

売上に含まれる消費税額の2割でいいですよ、というものです。

その2割特例を使うための、事前の届け出は不要で、

申告時にどの納税方法を選択するかをチェックするだけでOKです。

例:売上 100万円 (税抜)

売上にかかる消費税 10万円 (税率10%と仮定)

※2割特例を選択したとき↓

→ 納付額:2万円 (売り上げにかかる消費税 10万円 × 2割)

消費税額の2割分を納付すればよいというものです。

2割特例の使える期間

令和5年10月(インボイス制度の開始)~令和8年9月30日の属する課税期間まで適用できる。

※個人事業主の場合は、なんと最大でもわずか4回のみ(2023年、2024年、2025年、2026年)。

※法人の場合は、設定している事業年度によるため、3回または4回のみ。

2割特例の適用をうけられる条件

基準期間(2年前)の課税売上高が1千万以下。

資本金1千万円未満。

そもそも消費税の納付方法は何がある?

- 原則課税

- 簡易課税

上記のとおり、この二つです。

・原則課税は、預かった消費税から支払った消費税を差し引いた額を納付する方法です。(支払った消費税が多かった場合は、消費税の還付有り)

納付額 = 預かった消費税額 – 支払った消費税額

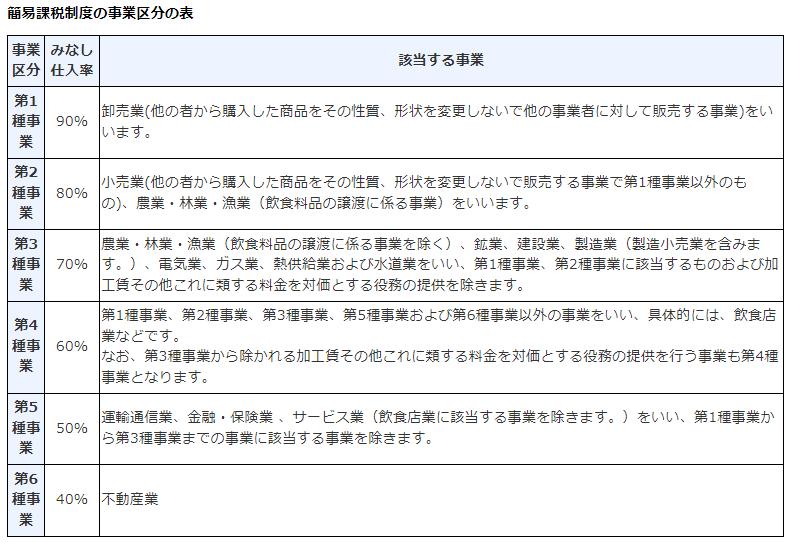

・簡易課税は、売上額から、あらかじめ定められた業種ごとのみなし仕入れ率を掛け合わせた額を、仕入控除税額とすることができます。

売上にかかる消費税額からその仕入控除税額を差し引いた額を納付します。(消費税の還付無し)

売上額がわかれば、原則課税のようにこまごま仕入れ金額を計算しなくても、納付額の計算ができます。

納付額 = 預かった消費税額 – 仕入控除税額

簡易課税は、適用したい事業年度開始の日の前日までに、簡易課税制度選択届出書を提出するのがルールだが、今年のインボイス制度開始にあたり、来年3月の消費税申告時に簡易課税制度選択届出書を同時に提出すれば、2023年分から適用できます。これも特例の一つです。

原則課税・簡易課税・2割特例の納付額の比較

例として、あなたの業種は卸売業とします。

売上500万円、売上にかかる消費税額50万円、仕入控除税額30万円

原則課税

納付額 20万円 = 50万円 – 30万円

簡易課税

卸売業は第一種事業に該当するため、みなし仕入れ率は90%になる。

納付額 5万円 = 50万円 – 45万円

みなし仕入れ額 = 売上 500万円 × 90% = 450万円

仕入控除税額 45万円 = 450万円 × 10%

2割特例

納付額 10万円 = 売上税額 50万円 × 2割

業種:卸売業での結果

この例の場合では、簡易課税を選択したほうが、納税額は一番安い。

※簡易課税のみなし仕入れ率を確認してみて、

卸売業みなし仕入れ率90%の場合は、簡易課税選択が得。

小売業の場合は、簡易課税と2割特例のどちらも似た納付額になる。

簡易課税の場合は、届出書の提出が必要であったり、2年の継続適用が義務付けられているので、それを考えると、2割特例を選択したほうが楽でリスクは低い。

第三種事業のみなし仕入れ率70%以下の場合は、2割特例が得。

※卸売業や小売業など、仕入れにかかる消費税額が多い場合は、原則課税を選んだほうが得になる場合がある。シミュレーションが必要。原則課税の場合は、仕入れごとの区分判定の知識が必要なので、一番手間がかかる。手間をかけたくない場合は、潔く、簡易課税か2割特例を選ぶのが良い。

又は、専門家である税理士に丸投げするのもよい。そうすれば、税理士が有利な納付方法を提案してくれる。

消費税インボイス制度の負担軽減策可決成立、インボイス登録を後押しか!まとめ

以上、消費税のインボイス制度の負担軽減策可決成立を受けて、その負担軽減策の1つである2割特例について紹介しました。

2割特例があるぶん、消費税の納付はマシになりました。

しかし、わずか4回(4年)しか使えないので注意が必要です。

現在免税事業者で、今年のインボイス制度開始前に、インボイス登録するかどうか検討中の方もいらっしゃると思います。どう決断するかは、専門家の力を借りることが、結局時間短縮になりおススメです。消費税の確定申告を任せるだけです。任せれば、インボイスの話が必ずでてきますから、そこで相談して詰めればよいのです。

専門家の力を借りましょう!

「少額特例」消費税インボイス制度の負担軽減策可決成立、インボイス登録する?!

消費税のインボイス制度についての6年経過措置を受ける要件とは?