2022年8月1日に、国税庁から、『「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)に対する意見公募手続の実施について』とするパブリックコメントの募集がされた。

簡単に内容をお伝えすると、

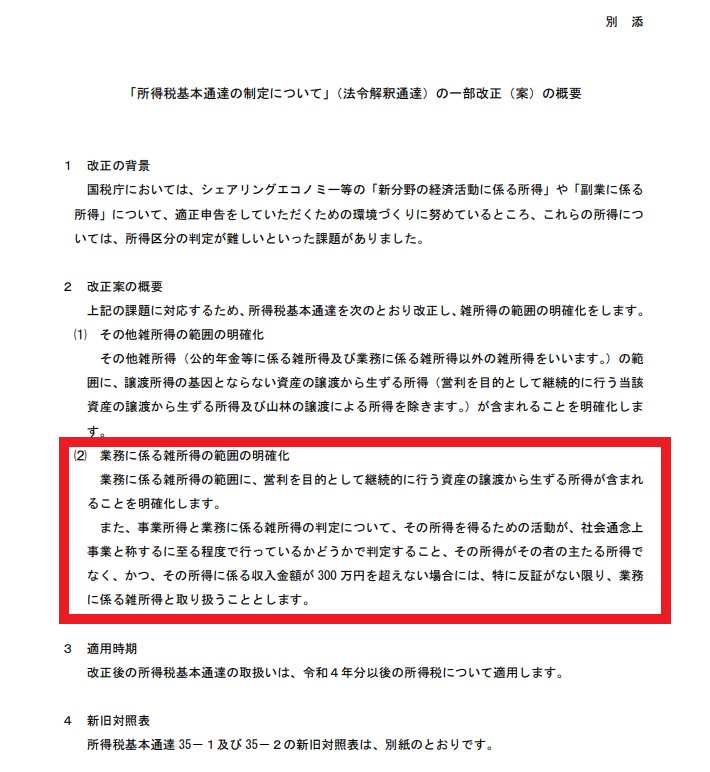

会社員などの本業を行っている人であること、かつ、

副業として所得税の事業所得という区分で確定申告をしていた人(個人事業主)で、

その事業収入が年間300万円以下であるときは、

その副業での収入の区分は、

事業所得の区分から雑所得の区分に変更されるということです。

また、社会通念上それが事業としての規模かどうかも判断基準となります。

よっぽどの反発がない限り、この基本通達の改正案は通るでしょう。

というか、この情報をそもそも知らない人のほうが多いと考えられます。

パブリックコメントの受付期間は8月31日までなので、

コメント募集からたったの1か月で世論の声は締め切られます。

何事もなく、そのまま本改正案は通ってしまうのか?

会社員の収入だけでは余裕のある生活が難しい方や、

子供の教育費を賄うため、

親の介護費に充てるためなど、

副業をしている目的は人それぞれ異なるでしょう。

本業の他に、がんばって副業をしている方にとっては、

この基本通達改正案は、

本当に涙が出るくらいつらいことです。

これは、大増税です。

このようなニュースを、テレビでどんどん放映してほしいと心から切に願います。

では、これはいつから適用されるかというと、

2022年度からです。

当年度2022年度が終わるのは、

12月末なので、

あと4カ月半です。

来年2023年に入ってから、

2022年度の所得税の確定申告をする際、

今回の改正で該当する者は、

事業所得の区分でなく、雑所得の区分で申告することになります。

なんとも、急な話です。

事業所得から雑所得へ変更する時のデメリットは何でしょうか。

大きく、3つに絞ります。

※念のため、事業所得者は青色申告の適用を受けていると前提します。

事業所得のメリット、青色申告特別控除65万円/55万円が使えなくなる

事業所得の場合は、自ら帳簿をつけ毎年確定申告をする等の条件で、

青色申告特別控除65万円等が受けられます。

それが、副業収入300万円以下の場合は、

事業所得ではなく雑所得の区分になるため、受けられません。

事業所得のメリット、損益通算ができなくなる

総合課税をする10個の所得区分がありますが、

事業所得で赤字であった場合、

この赤字を、

同じ総合課税内のプラスの所得と相殺することができます。

この場合、総合所得の全体の所得が減ることになるので、

会社で源泉徴収されている方は、

所得税の還付が受けられていたはずです。

しかし、副業収入300万円以下の場合は、

この損益通算をすることができず、

還付を受けることができません。

事業所得のメリット、損失の繰り越しが使えなくなる

上記の場合で、事業所得が赤字で、

総合課税全体の所得をもってしても引ききれない場合は、

3年間その損失を繰り越しして、プラスの所得がでたときに、

相殺ができていました。

しかし、、副業収入300万円以下の場合は、

この3年の損失繰り越しをすることができません。

事業所得から雑所得に変わる方への対応策

副業での事業収入が年間300万円以下に該当する方は、かなり多いと思われます。

以下、簡単な対策となります。

対策1

がんばって、副業収入を300万円超に到達させる。

これができれば、雑所得でなく、事業所得のメリットを受け続けられるまま、

確定申告ができます。

対策2

努力は継続するが、期間的に間に合わないため、

雑所得の区分にして、確定申告をする。

※今後、はじめて副業をおこなう方には、

今回の影響は考えずに、

副業を行うのがよいでしょう。

まとめ

増税はこのように静かに行われています。

そのため、副業をしないと生活が苦しくなる一方です。

それなのに、これから頑張って努力をしようとする人や、

すでに努力をしている人の足を引っ張るこのような国の施策には、

目を疑ってしまいます。

コロナの影響もあり、今後も、見えないところで増税は行われ続けるでしょう。

とはいっても、私たちができることは、

副業を始めて、個人で稼ぐ力をどんどんつけることです。

それが私たちの生活を楽にするための近道となります。

関連記事

【朗報】副業300万円問題、パブリックコメントから大幅修正へ!